住宅ローンは大きく分けて

・変動金利

・固定金利

の2種類の金利があります

住宅ローンを借りるときに

どちらの金利で借りるべきか

悩みますよね。

景気の変動によって有利不利が変わるため、

一概にどちらが良いとは言えませんが、損しないためにも、

それぞれの金利の特徴について知っておくことは

非常に重要です。

このページでは2つの金利のうち

変動金利の仕組み・特徴・メリット・デメリットについて

ご紹介します。

Contents

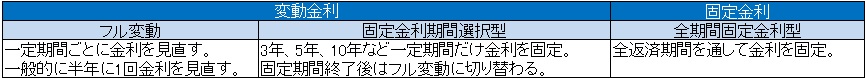

変動金利は2種類ある

金利タイプは、大きく分けると

「変動金利」と「固定金利」の2種類にわけられますが、

変動金利は細かくわけると、さらに

「フル変動」と「固定金利期間選択型」に

わけることができます。

年に2回金利を見直すフル変動型

変動金利と言っても毎月金利が変わるわけではありません。

フル変動型と言われる最も景気に左右される

変動金利でも半年に1回(一般的に4月と10月)、

年に2回金利を見直します。

住宅ローン借入時に最も安い金利が提示されるのは、

このフル変動型です。

固定金利期間選択型

変動金利には、借り始めの一定期間(3年、5年、10年など)

金利を固定する固定金利期間選択型と呼ばれるタイプもあります。

名前に「固定」とつくので、固定金利と勘違いしやすいですが、

金利の見直しをする期間が違うだけで、

変動金利に分類されます。

フル変動型は半年に1回金利を見直すのに対して、

固定金利期間選択型は、一定期間(3年、5年、10年など)

に1回金利を見直します。

フル変動型も半年間は金利が固定されているため、

半年間金利が固定されている固定金利選択型と

も言えます。

固定金利期間が終了すると、

・新たに固定金利期間を設定する

・フル変動型に変更する

どちらか選択することができます。

固定金利期間選択型は、固定期間が短いほど金利が安く、

固定期間が長くなるほど、金利が高くなります。

変動金利の仕組み・ルール

変動金利は主に無担保コール翌日物金利に

連動して決まります。

・無担保コールレート(オーバーナイト物)

・無担保コール・オーバーナイト・レート

などともいいます。以前は公定歩合が政策金利でしたが、現在は、この

無担保コール翌日物金利が政策金利の役割を果たしています。

変動金利で住宅ローンを組むときに、一番気になるのは、

もしも金利が上がったときに返済額がどうなるのか?

だと思います。

変動金利の仕組みとして、金利が上がっても

債務者が破綻しないように、2つのルール(決まり)

があります。

5年ルール:5年間返済金額は変わらない

変動金利には、5年ルールと言うものがあります。

このルールのおかげで、金利が上がっても、下がっても

毎月の返済金額は5年間変わりません。

例えば、毎月10万円返済している場合、

5年間は、どれだけ景気が変動しても支払い金額は

10万円のままです。

「金利が変わっているのに、支払い金額が

変わらないってどういうこと?」と疑問に

思うと思います。

どういう仕組みになっているのかと言いますと、

支払い金額の内訳が変わっていきます。

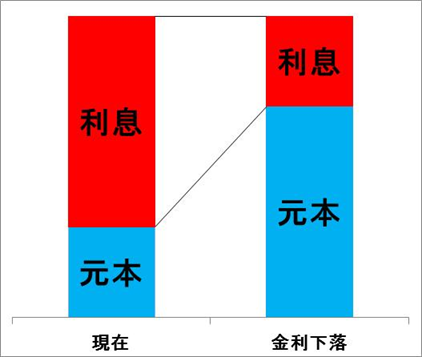

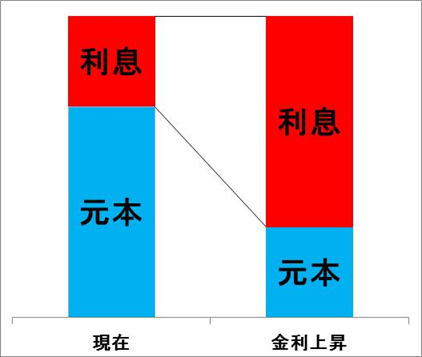

毎月の支払い金額は利息と元本に振り分けられています。

金利が下がると、利息が減るため、

元本の支払いに割り振られる部分が多くなります。

逆に金利が上がると、その分、利息が増えるため、

利息の支払いに割り振られる部分が多くなります。

5年ルールの最大のメリットは月々の返済金額が

変わらないところです。

しかし、最悪の場合、返済金額のほとんどが

利息の支払いに回ってしまい、元本が全然減らないこともあります。

125%ルール:返済金額の増加額は従来の1.25倍まで

上記のとおり、変動金利は5年間返済金額が変わりません。

ただ、5年後の返済金額変更時に、金利が高騰しているからと、

支払い金額を2倍、3倍と際限なく増やされたら、

生活ができなくなってしまいます。

そこで、もう1つのルールとして、125%ルールがあります。

このルールは5年ごとの返済額変更時でも

返済金額は従来の返済金額の125%を超えてはいけないと言うルールです。

例えば、月々の返済金額が10万円の場合、

返済額変更時に増やせる支払い金額は最大125,000円までです。

もしも宝くじの当選、遺産相続、退職金など、

まとまったお金が入って、住宅ローンの返済を

早く終わらせたい!!と言う場合は、月々の返済金額を

増やすのではなく、繰り上げ返済をしましょう。

繰り上げ返済として支払った金額は、

全てを元本に割り当てられるため、

月々の返済金額を増やすよりも

繰り上げ返済の方が断然お得です。

未払い利息、残った元金は最後に一括で支払わなければいけない

変動金利で住宅ローンを組んだとき、上記のとおり

たとえ金利が急上昇したとしても

・5年ルール

・125%ルール

によって月々の返済金額については、

守られています。

しかし、支払いの内訳については、利息に割り当てられる

金額が増えるため、未払い利息(返済額を上回る利息部分)が

発生してしまう場合があります。

また、利息部分の返済が増えると、元本部分も

当然残ってしまいます。

この未払い利息、元金が完済予定時期(最終支払日)までに

残っていると、全額を一括で返済しなくてはいけません。

このように変動金利は、完済予定時期(最終支払日)に

しわ寄せがくるリスクがあります。

変動金利のメリット・デメリット

変動金利には、次のようなメリット・デメリットがあります。

メリット1:固定金利よりも金利が安い

固定金利は金利が一定なのに対して、

変動金利は金利が変動します。

変動する=リスクがある

ため、リスクのない固定金利よりも

安い金利で借り受けることができます。

メリット2:景気が横ばい又は悪くなると有利

メリット1のとおり、変動リスクがある分、変動金利の方が

固定金利で借りるよりも金利が安くなります。

そのため、景気変動がほとんどない場合は、

変動金利で住宅ローンを組んだ方が有利です。

また、景気が悪くなるほど、

その分、金利も安くなるため、

将来的に景気が悪くなりそうであれば、

変動金利の方が有利です。

デメリット1:将来的に景気が良くなると不利

逆に景気が良くなるほど、

その分、金利が高くなるため、

将来的に景気が良くなりそうであれば、

変動金利で住宅ローンを組むと不利になります。

デメリット2:最終支払い時に高額請求されることも

住宅ローンの借り入れ時点よりも平均して金利が上昇している場合、

未払い利息、元金が残ってしまいます。

この未払い利息、元金は完済予定時期(最終支払日)に

全額を一括で返済しなくてはいけません。

せっかっく住宅ローンの支払いを35年間頑張ってきたのに、

最後の最後で数百万円一度に請求されて、支払いきれず

住宅を差し押さえられる可能性があります。

まとめ

変動金利で住宅ローンを借り入れする場合、

金利が上がっても5年ルールや125%ルールがあるため、

すぐに支払いに困ると言うケースは、ほぼありません。

しかし、未払い利息や元金が残った場合は、最後の最後で

しわ寄せがきてしまいます。

そのため、金利の動向、支払いの内訳について

定期的にチェックし、必要があれば住宅ローンの借り換えを

検討できる人であれば変動金利は向いています。

自分でチェックや検討することが難しいのであれば、

プロに相談する方法もあります。

「住宅ローン借り換えセンター」![]() であれば、相談は無料でできますし、

であれば、相談は無料でできますし、

実際に手続きを依頼する場合も成果報酬型なので、

安心して利用できます。

コメント