マイホームを購入する際、多くの方が

住宅ローンを組むと思います。

そして、同様に多くの方が

返済している途中に繰り上げ返済をすると思います。

繰り上げ返済した分は、利子の支払いには一切充てられず、

全額元本部分に充てられるため、

通常の返済と比べて、かなりお得になります。

しかし、繰り上げ返済の仕方によっては、

ほとんど効果がない場合もあります。

このページでは、繰り上げ返済で損しないための

5つの方法をご紹介します。

Contents

繰り上げ返済は遅ければ遅いほど損

住宅ローンの借入金額等、諸条件が一緒でも

繰り上げ返済する時期によって、効果が全然違います。

借入金額:3,000万円

借入期間:35年間

借入金利:2%/年(固定金利)

繰上返済額:100万円【繰り上げ返済しない場合の総返済額】

41,738,968円【1年後に繰り上げ返済した場合の総返済額】

40,775,023円

41,738,968円-40,775,023円=差額963,945円

【10年後に繰り上げ返済した場合の総返済額】

41,125,891円

41,738,968円-41,125,891円=差額613,077円

【20年後に繰り上げ返済した場合の総返済額】

41,414,000円

41,738,968円-41,414,000円=差額324,968円

【30年後に繰り上げ返済した場合の総返済額】

41,643,311円

41,738,968円-41,643,311円=差額95,657円

同じ100万円返済した場合でも

1年後に返済した場合と30年後に返済した場合を比べると

約10倍の868,288円も違います。

このように、借入金額等、諸条件が一緒でも

返済期間が遅くなれば、遅くなるほど

繰り上げ返済の効果が少なくなってしまいます。

では、なぜこのようなことが起きるのでしょうか?

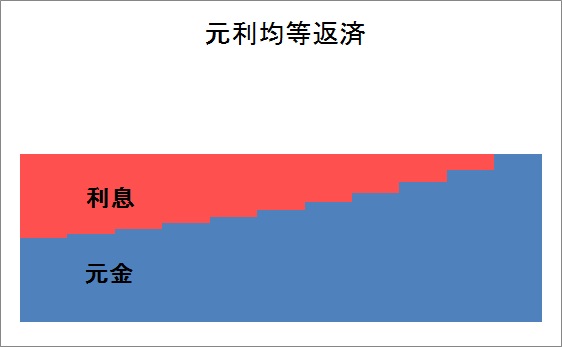

下図を見てください。

図のように、住宅ローンの返済は

当初は利子部分の支払いの割合が多く、

支払いが進むに連れて、元金部分への支払いの割合が

増えていきます。

特に住宅ローンの返済終了間近になると、

利子は払い終え、その内訳のほとんどは、

元金部分への支払いになります。

つまり、繰り上げ返済と、なんら変わらないことになります。

また、住宅ローンの一部繰り上げ返済の場合は、

手数料が0円のところが、増えてきたため、良いですが、

住宅ローンの全部を繰り上げ返済する場合は、

今も尚、手数料が掛かるところが大半です。

繰り上げ返済の効果は、ほとんどないのに

手数料を余計に取られたとなっては、

目も当てられません。

そのため、繰り上げ返済は、できるだけ

早い時期にするようにしましょう。

借り入れ後10年以内に繰り上げ返済すると損

上記のとおり、繰り上げ返済は早ければ早いほど

効果が大きいです。

しかし、借り入れ後10年以内に繰り上げ返済をすると

損する可能性があります。

なぜなら、平成33年12月までに住宅ローンを借入れて住宅を

取得した場合、確定申告をすることで、

・毎年末の住宅ローン残高

・住宅の取得対価

上記いずれか少ない方の金額の1%が

10年間に渡り所得税の額から控除されるからです。

家族構成:夫、妻、子ども2人

収入:600万円(夫)

マイホームの金額:3,000万円

年利:1.0%

返済期間:35年【住宅ローン控除額】

初年度:253,000円

10年間:2,463,500円

世帯の収入や家族構成によっても異なりますが、

10年間は、かなりの金額が控除されます。

繰り上げ返済して、住宅ローン残高が減っても

控除額が変わらないのであれば、繰り上げ返済しても

問題ありません。

しかし、もしも控除額が減ってしまうのであれば、

本来もらえたお金をもらえなくなる=損をしてしまいます。

そのため、どちらかわからない場合は、

借り入れ後10年間は、繰り上げ返済しない方が確実です。

繰り上げ返済するよりも資産運用しないと損!?

日銀の金融政策により、低金利時代が続いています。

その影響で、住宅ローンの借り入れ金利も下がっており、

現在の最低金利は0.457%/年と、かなり格安で

借りることができます。

実際は10年固定や全期間固定で借り入れていると思うので、

多少金利は上がると思いますが、それでも1.5%/年以内だと

思います。

そのため、もしも、株・投資信託・仮想通貨などを

利回り1.5%/年以上で運用できるのであれば、

繰り上げ返済すると損してしまいます。

ただ、株・投資信託・仮想通貨などは、

確実ではありません。

実績がある方などは、資産運用した方が良いと思います。

しかし、資産運用初心者などは、あえてリスクをとるよりも

繰り上げ返済をした方が確実です。

手元資金を残しておかないと損

人生何が起こるかわかりません。

ある日突然、

・病気や怪我で入院する

・給料が減額される

・リストラされる

・事故を起こして損害賠償を求められる

など、急な出費を強いられることがあります。

もしも、貯金全額を繰り上げ返済に充てていて、

急な出費に対応することができない場合は、

新たに借金をしなければいけません。

そういう場合は、住宅ローンの金利よりも、

はるかに金利の高いフリーローンで借りなければいけません。

早く借金を減らしたいのに、

新たに、しかも金利の高い借金を背負うと

本末転倒です。

手元資金を残しておかないと、

何かが起きたとき、損してしまうので、

気をつけましょう。

こまめに繰り上げ返済すると損

最近は、繰り上げ返済しても

インターネットで手続きをすれば、

手数料が掛からない金融機関がほとんどです。

手数料が掛からないのであれば、

繰り上げ返済はどんどんするべきです。

しかし、中には手数料が掛かる金融機関もありますし、

また、インターネットでの手続きができない方の場合は、

手数料が掛かってしまいます。

手数料が掛かる場合は、お金が貯まる都度

こまめに繰り上げ返済をしていると、

手数料分、損してしまいます。

まとめ

繰り上げ返済の時期が遅くなれば遅くなるほど

繰り上げ返済の効果が少なくなります。

しかし、借り入れ後10年以内は、

住宅ローン控除(減税)が使えるため、

収入・家族構成によっては、

繰り上げ返済すると、控除額が減ってしまいます。

現在、住宅ローンの借り入れ金利が、

1.5%/年とかなり低いため、それ以上の

利回りで資産運用できるのであれば、その原資を

繰り上げ返済に使うと損してしまいます。

人生何が起こるか、わからないため、

手元資金を残しておかないと、急な出費が出たとき、

金利の高いフリーローンで借金をする羽目になります。

最近は手数料が掛からない金融機関が

増えてきましたが、中には手数料が掛かるところもあります。

こまめに繰り上げ返済すると、手数料分損してしまいます。

繰り上げ返済をする場合は、

上記の点に注意して、損しないように

住宅ローンを返済していきましょう。

コメント