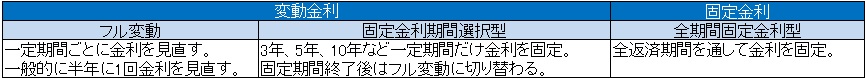

住宅ローンは大きく分けて

・変動金利

・固定金利

の2種類の金利があります

住宅ローンを借りるときに

どちらの金利で借りるべきか

悩みますよね。

景気の変動によって有利不利が変わるため、

一概にどちらが良いとは言えませんが、損しないためにも、

それぞれの金利の特徴について知っておくことは

非常に重要です。

このページでは2つの金利のうち

固定金利の仕組み・特徴・メリット・デメリットについて

ご紹介します。

Contents

固定金利は1種類のみ

変動金利は、細かく分けると2種類ありましたが、

固定金利は1種類しかありません。

・フラット20

・フラット35

など、借り入れ期間の違いによって商品は、いくつか

ありますが、どちらも同じ固定金利です。

金利も返済額も変わらない全期間固定金利型

全期間固定金利型は、その名のとおり

借り入れ期間の全期間金利が固定されます。

例えば借り入れ期間が20年の場合は20年間、

借り入れ期間が35年の場合は35年間、

金利も返済額も固定されます。

住宅ローンの借り入れ期間中に

どれだけ景気が良くなろうと、悪くなろうと

借り入れ期間中は金利も返済額も変わらないのが特徴です。

なお、固定金利は変動リスクがない分、

変動金利と比べると、金利は高くなります。

固定金利期間選択型は固定金利ではない

借り始めの一定期間(3年、5年、10年など)

金利を固定する固定金利期間選択型と呼ばれるタイプもあります。

名前に「固定」とつくので、固定金利と勘違いしやすいですが、

金利の見直しをする期間が違うだけで、一定期間(3年、5年、10年など)

に1回金利・返済金額を見直します。

そのため、変動金利に分類されます。

余談ですが、フル変動型も半年間は金利が固定されているため、

半年間金利が固定されている固定金利選択型とも言えます。

固定金利の仕組み

固定金利は主に長期国債(新発10年物国債)に

連動して決まります。

国債は信用度が高く、売買が活発なため、この流通利回りが

長期金利の代表的な指標となっています。

全期間固定金利型のほとんどは住宅金融支援機構のフラット35

35年間金利が固定される住宅ローンは、銀行、信託銀行、保険会社など

さまざまな金融機関で取扱いがありますが、そのほとんどは、

住宅金融支援機構のフラット35です。

金融機関によって金利等が異なるため、

利用者にとっては全く同じ商品とは言えませんが、

取り扱っている商品そのものは、住宅金融支援機構のフラット35です。

そのため、住宅ローンを受けるための諸条件(金利を除く)や仕組みなどは、

どこの金融機関で借りても全て同じです。

三菱UFJ銀行の超長期固定金利住宅ローンなど、フラット35以外にも

35年間固定金利の商品を取り扱っている金融機関もありますが、

ごくごく少数です。

金融機関は固定金利をオススメしない

上記のとおり、金融機関が取り扱っている固定金利のほとんどは、

住宅金融支援機構のフラット35です。

金融機関がフラット35を販売した場合、

住宅金融支援機構は、その住宅ローンの債権を、

すぐに金融機関から買い取ります。

そのため、金融機関としては、長期固定リスクを負担しなくて済みます。

リスクが少ないので一見良さそうですが、

ローリスクな分、ローリターンのため、

金融機関としては、ほとんど旨みがありません。

まず、利息収入が少ないです。

やはり自社で販売している住宅ローンの方が

儲けが多いです。

次に。繰り上げ返済時の手数料がとれません。

住宅ローンの繰り上げをする時に、手数料を

とることができるんですが、フラット35の場合は、

繰り上げ手数料は無料なので、手数料をとることができません。

また、保証料をとることもできません。

フラット35は保証人が不要のため、

保証料をとることができません。

以上3つの理由により、利益が少ないため

金融機関は固定金利を勧めてくれません。

ハウスメーカーも固定金利をオススメしない

同様にハウスメーカーも固定金利をオススメしません。

なぜならフラット35の対象となる住宅は、

建築基準法とは別に住宅金融支援機構が定めた

技術基準をクリアしているかどうか、物件検査を

受ける必要があるからです。

さらに、この物件検査には、新築住宅(一戸建て)の場合で、

2~3万円ほど手数料がかかります。

金額は小額ですが、その分、販売価格が上がるので、

ハウスメーカーは嫌がります。

また、ハウスメーカーが提携している銀行からも

上記の理由により、固定金利よりも変動金利の方が

喜ばれるため、ハウスメーカーも固定金利を勧めてくれません。

固定金利のメリット・デメリット

固定金利には、次のようなメリット・デメリットがあります。

メリット1:計画どおりに返済できる

固定金利の最大のメリットは、何と言っても

計画どおりに返済できる点です。

どれだけ景気変動が起きても、金利も返済金額も

一切変わりません。

変動金利で住宅ローンを組んだ場合、

金利が上昇していると未払い利息や元金が残ってしまい

完済予定時期(最終支払日)に全額を一括で返済しなければいけません。

固定金利で住宅ローンを組んだ場合は、

そういう心配をしなくて良いです。

メリット2:将来的に景気が良くなると有利

将来的に景気が良くなると、金利も高くなります。

しかし、固定金利で住宅ローンを組んだ場合は、

金利がどれだけ上がっても金利が変わらないので、

景気が良くなりそうであれば固定金利の方が有利です。

デメリット1:景気が横ばい又は悪くなると不利

変動リスクがある分、変動金利の方が

固定金利で借りるよりも金利が安いです。

そのため、景気変動がほとんどない場合は、

固定金利が不利になります。

また、景気が悪くなった場合、

その分、金利も安くなりますが、

固定金利の場合は、金利が下がらないので、

不利になります。

デメリット2:借り換えの検討を忘れがちになる

固定金利で住宅ローンを組んだ場合、

計画どおりに支払い終わるため、ついつい

住宅ローンの借り換えの検討を忘れがちです。

しかし、借り入れ当時より金利が安くなった場合、

借り換えをしないと損してしまいます。

自分でチェックや検討することが難しいのであれば、

プロに相談する方法もあります。

「住宅ローン借り換えセンター」![]() であれば、相談は無料でできますし、

であれば、相談は無料でできますし、

実際に手続きを依頼する場合も成果報酬型なので、

安心して利用できます。

まとめ

固定金利は、計画どおりに返済できるため、

金利の動向、支払いの内訳について定期的にチェックするのが、

難しい人には向いています。

特に現在は低金利で、これ以上金利が安くなる可能性は、

ほとんどないので、固定金利も検討した方が良いです。

固定金利、変動金利、それぞれにメリット・デメリットはあるので、

金融機関やハウスメーカーの意見を鵜呑みにせず、

景気動向を見ながら、どちらで借りたほうが得か?

しっかりと検討しましょう。

また、住宅ローンの金利は値切ることができるって

ご存知ですか?

実は住宅ローンの金利は交渉することで

値切ることができるんです‼︎!

一般的な価格交渉と同じで、各銀行の金利を調べて

価格競争させることで、住宅ローンの金利が一般に表示されている

金利よりも安くなる可能性があります。

ただし、住宅ローンの事前審査に通っていなければ、

価格競争のテーブルにのせることができません。

各銀行で、事前審査の手続きをするのは、手間も時間も

かかります。

住宅ローン一括審査申込![]() を利用すれば

を利用すれば

一度の入力で6銀行に対して審査の申し込みをすることが可能です。

余計な手間をかけずに各金融機関の比較・申請を

することができるので、ぜひ利用してみてください。

コメント