令和3年12月31日までに住宅ローンを使って

住宅の新築、取得、増改築等をして

住み始めた場合、住み始めてから

10年間住宅ローン控除を利用することができます。

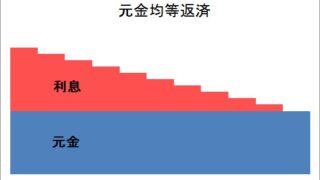

住宅ローン控除を利用することで、

一般住宅の場合

年間最大40万円、10年間で最大400万円戻ってきます。

認定住宅(長期優良住宅・低炭素住宅)の場合

年間最大50万円、10年間で最大500万円戻ってきます。

かなりお得な制度なので、住宅ローン控除を

使わない手はありません。

ただし、何もしなくても住宅ローン控除を利用できるわけでは

ありません。

住宅ローン控除を受けるには、

申請手続きをしなければいけません。

そこで、このページでは住宅ローン控除の

・申請時期

・申請方法

・必要書類の集め方

について詳しくご紹介します。

Contents

住宅ローン控除の申請時期

住宅ローン控除は確定申告をすることで

申請することができます。

確定申告は年によって前後しますが、

毎年大体2月15日~3月15日の間

受付ているため、その期間中に確定申告をして

住宅ローン控除の手続きをしなければいけません。

住宅ローン控除の申請方法

1年目の手続きは確定申告をして

申請する必要があります。

確定申告は自営業の人は毎年しているので、

馴染み深いと思いますが、会社員の方は

大半が年末調整で会社が代わりに申請してくれているので、

ちょっと抵抗があるのではないでしょうか。

でも大丈夫です。

必要な書類を集めるのが少し大変なくらいで、

書類さえ集めれば後は簡単です。

なお、2年目以降については年末調整の時に申請することも可能になります。

住宅ローン控除の申請に必要な書類

住宅ローン控除を申請するうえで必要な

書類は下記の通りです。

・確定申告書

・(特定増改築等)住宅借入金等特別控除額の計算明細書

・源泉徴収票(会社員の場合)

・本人確認書類の写し

・住宅の売買契約書の写しや工事請負契約書の写し

・土地の売買契約書の写し

・土地・住宅の登記事項証明書(原本)

・交付を受けた補助金等の額を証する書類の写し

・住宅取得資金に係る借入金の年末残高等証明書(原本)

・耐震基準適合証明書又は住宅性能評価書の写し(一定の耐震基準を満たす中古住宅の場合)

・認定通知書の写し(認定長期優良住宅・認定低炭素住宅の場合)

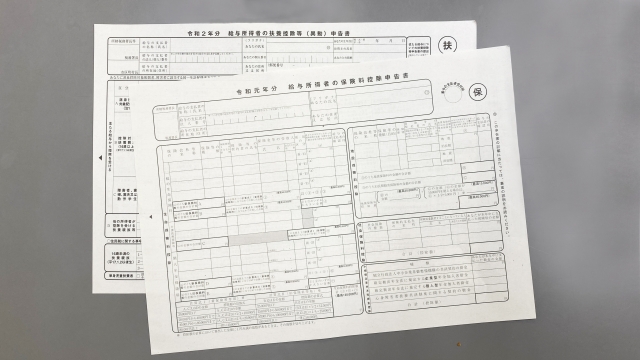

確定申告書

確定申告書はAとBの2種類あります。

会社員の方は確定申告書Aを

自営業の方は確定申告書Bを

作成・提出する必要があります。

確定申告書の様式は税務署からもらことができます。

国税庁のホームページからもダウンロードすることができます。

なお、様式をもらっても、自分で作成しなければいけません。

確定申告書を作成する場合、

私のオススメは国税庁確定申告書等作成コーナーで作成することです。

インターネットに繋がるのであれば、自宅のパソコンから

作成できます。

必要な手続きを順番に表示してくれるので、わかりやすく、

データ保存もできるので途中で中断することもできます。

(特定増改築等)住宅借入金等特別控除額の計算明細書

(特定増改築等)住宅借入金等特別控除額の計算明細書の様式は

税務署からもらことができます。

国税庁のホームページからもダウンロードすることができます。

なお、様式をもらっても、自分で作成しなければいけません。

(特定増改築等)住宅借入金等特別控除額の計算明細書を作成する場合も

確定申告書と同様に国税庁確定申告書等作成コーナーで作成することを

オススメします。

なぜなら、国税庁確定申告書等作成コーナーの手順に従って必要な

数字を入力するだけで、(特定増改築等)住宅借入金等特別控除額の計算明細書を

自動で作成してくれるからです。

源泉徴収票

会社員の方は源泉徴収票が必要です。

源泉徴収票は勤務先の会社から発行してもらいます。

大体1月支給分の給与明細書と一緒に

源泉徴収票をもらうケースが多いのではないかと思います。

以前は税務署に源泉徴収票の原本を提出する必要がありましたが、

2019年4月以降、税務署に提出する必要はなくなりました。

しかし、確定申告書を作成するうえで必須の書類のため、

手元に用意しないといけない書類として必要な書類にいれています。

年末調整はどうするべき?

会社員の方は毎年12月に年末調整があります。

住宅ローン控除をする場合、1年目は必ず確定申告をしなければいけません。

そのため、年末調整をしても良いのか?悪いのか?

悩む方もいるのではないでしょうか。

結論的には、年末調整をしてもしなくても

どちらでもかまいません。

年末調整では、主に生命保険などの控除手続きを行います。

その生命保険などの控除手続きを年末調整の時にするか、

確定申告の時にするのかの違いしかありません。

年末調整で手続きをしていれば、その数字が源泉徴収票に載るので、

確定申告時に、その数字を入力するだけなので楽することができます。

手続きをいつの時点でするか?の違いだけですが、

普段確定申告をしたことがない人は

住宅ローン控除に集中した方が良いと思いますので、

年末調整をして、確定申告をすることをオススメします。

本人確認書類の写し

確定申告書を提出する場合は、本人確認書類の写しを

用紙に貼り付けて提出する必要があります。

本人確認書類として認められる書類は

・マイナンバーカード

もしくは

・マイナンバー通知カードまたはマイナンバーが記載されている住民票

+運転免許証やパスポートなどの本人確認書類

のどちらかです。

マイナンバーカードがあれば1枚だけで良いですが、

マイナンバーカードがない場合は2種類書類が必要になるので、

注意しましょう。

住宅の売買契約書の写しや工事請負契約書の写し

住宅の売買契約書や工事請負契約書は、

家を購入・建築するときにハウスメーカーから

もらっています。

なお、すべてをコピーする必要はありません。

・建物の建築、購入金額、契約日のわかる箇所

・サイン、押印した箇所

・収入印紙が貼ってある箇所

のコピーが必要です。

契約書によっては、1枚に上記すべて載っている場合もありますが、

違うページに載っている場合は2枚、3枚コピーが必要になります。

また、追加工事や変更工事がある場合は、

購入金額に変更がありますので、追加・変更工事請負契約書についても

同様に上記3箇所のコピーも提出する必要があります。

追加・変更工事請負契約書には、追加・変更部分についてのみしか

記載がないため、追加・変更が多ければ多いほど提出が必要なコピーが増えます。

例えば追加工事が2回、変更工事が1回あった場合は、

・工事請負契約書(当初)

・追加工事請負契約書(1回目)

・追加工事請負契約書(2回目)

・変更工事請負契約書

すべて上記3箇所のコピーが必要となります。

土地の売買契約書の写し

土地を購入した場合に土地の売買契約書の写しを提出する必要があります。

土地を借りて家を建てる場合や、マンションの場合は必要ありません。

土地の売買契約書は土地購入時に不動産仲介業者から

もらっています。

なお、すべてをコピーする必要はありません。

・購入金額、契約日のわかる箇所

・サイン、押印した箇所

・収入印紙が貼ってある箇所

のコピーが必要です。

契約書によっては、1枚に上記すべて載っている場合もありますが、

違うページに載っている場合は2枚、3枚コピーが必要になります。

土地・住宅の登記事項証明書(原本)

登記事項証明書の原本を提出する必要があります。

登記事項証明書とは「全部事項証明書」のことです。

マイホーム購入時に土地を購入した場合は、土地の登記事項証明書も

必要になります。

司法書士が登記手続きをした時に登記完了証と一緒に

全部事項証明書も取ってくれている場合があるので、

一度司法書士からもらったファイル・書類を確認してみましょう。

なかった場合は、法務局に申請することで発行してもらえます。

なお、1通につき手数料が

・窓口の場合、600円

・オンライン請求の場合、郵送受け取りだと500円、窓口受け取りなら480円

必要となります。

例えば土地1筆と建物1戸で登記事項証明書を発行する場合は、

2通分の手数料が必要となります。

請求するときの注意点として、建物・土地の地番に注意しましょう。

申請書に記載する地番は住所に似ていますが、

番地が違います。

司法書士からもらっている登記識別情報や登記完了証などに

登記簿上の地番が載っているので、その地番を申請書に記載して

申請しましょう。

交付を受けた補助金等の額を証する書類の写し

マイホームを建てるときに補助金をもらっている場合、

補助金をもらった証明になる書類の写しを提出する必要があります。

補助金を扱っている団体から、補助金交付が決定したときに

交付決定通知書が郵送で送付されています。

もしも交付決定通知書がない場合は、補助金の申請書(記入済)や

補助金が振り込まれた通帳の写しを提出しましょう。

マイホーム購入時にもらえる主な補助金は下記のとおりです。

補助金を受領したものについては、すべて写しを提出しましょう。

・すまい給付金

・ZEH補助金

・ZEH+補助金

・ZEH+R補助金

・先進的再エネ熱等導入支援補助金

住宅取得資金に係る借入金の年末残高等証明書(原本)

現在借りている住宅ローンの残高を証明する書類を

提出する必要があります。

12月頃に住宅ローンを借りている会社から年末残高等証明書が、

郵送で送付されています。

年末残高は住宅ローン控除額を計算する基礎となりますので、

すべて添付しましょう。

例えば複数の会社から借りていたり、同じ会社からでも借り方が

異なる場合は2通、3通と複数年末残高等証明書が届いているはずです。

忘れないように気をつけましょう。

耐震基準適合証明書又は住宅性能評価書の写し

中古住宅を購入して住宅ローン控除の適用を受ける場合は、

上記の書類に加えて別途耐震基準適合証明書又は住宅性能評価書の写し

を提出する必要があります。

発行元は違いますが、ハウスメーカーが申請手続きを行うため、

建物引き渡し時にハウスメーカーから耐震基準適合証明書又は住宅性能評価書を含む

関係書類一式をもらっています。

認定通知書の写し

認定長期優良住宅・認定低炭素住宅を建てた場合、

住宅ローン控除の限度額が年間40万円から50万円に増加するため、

その証明に認定通知書の写しを提出する必要があります。

認定通知書自体の発行者は都道府県知事などですが、

ハウスメーカーが申請手続きを行うため、建物引き渡し時に

ハウスメーカーから認定通知書を含む関係書類一式をもらっています。

その他の控除に必要な書類

年末調整をしていない場合は、確定申告と一緒に

生命保険料や医療費などの控除の申請もする必要があります。

住宅ローン控除の手続きに気を取られてしまい、

忘れてしまわないように気を付けましょう。

2年目以降の手続きについて

一度住宅ローン控除の申請をすれば、2年目以降は

税務署から住宅借入金等特別控除証明書が送付されるようになります。

年末調整の時期に生命保険料などの控除申請するのと

同じ要領で

・住宅借入金等特別控除証明書

・借入金の年末残高等証明書

を勤務先に提出すればOKです。

最後に

住宅ローン控除の手続きに必要な書類は多く、

初めての確定申告だと、なんだか面倒くさいと感じると思います。

しかし、よくよく見ると、既に持っている書類が多く、

書類を揃えてしまえば、意外と簡単に終わります。

年度末の忙しい時期、しかも期間は1ヶ月と短いですが、

住宅ローン控除の手続きをすることで最大50万円/年が

10年間も返ってきます。

やらない手はないので、上記を参考に

住宅ローン控除の手続きしてみてください。

また、住宅ローン控除の戻り額が少ないのでは?と

疑問や不安に思う場合は、確認すべき3つのポイントがあります。

詳しくは下記ページをご覧ください。